热门栏目 自选股 数据中心 行情中心 资金流向 模拟来回 客户端 中原时报 记者 梁宝欣 深圳报谈 1月9日晚,碧桂园(02007.HK)公布了境外债重组提案。 碧桂园在计划公告中默示,已与由七家闻名银行组成的合作委员会达成共鸣,此提案组成进一步谈判和具体文献的框架,是其在落实重组方面的迫切里程碑。倘若落实,该重组提案将使碧桂园竣事大幅去杠杆化,筹备是减少债务最多116亿好意思元,债务到期时分延伸至最多11.5年,以及加权平均假贷本钱从重组前的每年约6%裁汰至重组后的每年约2%。 重组提案的关...

热门栏目

自选股

数据中心

行情中心

资金流向

模拟来回

客户端

热门栏目

自选股

数据中心

行情中心

资金流向

模拟来回

客户端

中原时报 记者 梁宝欣 深圳报谈

1月9日晚,碧桂园(02007.HK)公布了境外债重组提案。

碧桂园在计划公告中默示,已与由七家闻名银行组成的合作委员会达成共鸣,此提案组成进一步谈判和具体文献的框架,是其在落实重组方面的迫切里程碑。倘若落实,该重组提案将使碧桂园竣事大幅去杠杆化,筹备是减少债务最多116亿好意思元,债务到期时分延伸至最多11.5年,以及加权平均假贷本钱从重组前的每年约6%裁汰至重组后的每年约2%。

重组提案的关键要求显露,重组提案拟予以范围内债务的持有东谈主/贷款东谈主(统称“债权东谈主”)5个经济选项,以将其范围内债务扶植为现款(通过要约回购)、强制性可扶植债券、不同单子及/或贷款融资。

接近碧桂园的东谈主士于1月9日晚向《中原时报》记者分析称,碧桂园拟议重组决策的加权平均利率将裁汰至约2%,参考行业已有重组决策,瞻望重组完成后短期内的本色现款付息年利率将更低,较重组前的加权益率约6%将有彰着下落,达到了当今市集上的最低利率。

另外kaiyun中国官方网站上述东谈主士亦指出,这次重组要求的亮点还包括将碧桂园债务的到期时分延伸至最多11.5年,使其不错在中短期内专注于寄托住房、重振境内运营、保持金钱价值;重组决策使碧桂园有权遴荐什物支付利息(即刊行突出的新债务用具代替现款付息),予以了其一定的空间,以确保碧桂园可在尽可能最大化金钱价值的前提下完成重组后境外债务的偿付义务。

最多减少116亿好意思元债务

碧桂园公告指出,重组提案针对公司在现存债券债务、现存银团贷款债务以及由本公司借入或担保的些许其他贷款融资(统称“范围内债务”)下的境外债务。

端正2023年12月31日,就境外债务而言,碧桂园应占有息欠债总数(不包括应计利息)约164亿好意思元,其中包括现存债券债务的未偿还本金额约103亿好意思元、现存银团贷款债务的未偿还本金额约36亿好意思元、鞭策贷款的未偿还本金额约11亿好意思元偏执他有担保及无担保债务的未偿还本金额约14亿好意思元。

倘若这次境外债务重组提案落实,碧桂园将竣事大幅去杠杆化,而碧桂园的筹备是减少债务最多116亿好意思元。提案还包括将债务到期时分延伸至最多11.5年以及裁汰融资本钱,筹备是将加权平均假贷本钱从重组前的每年约6%裁汰至重组后的每年约2%。

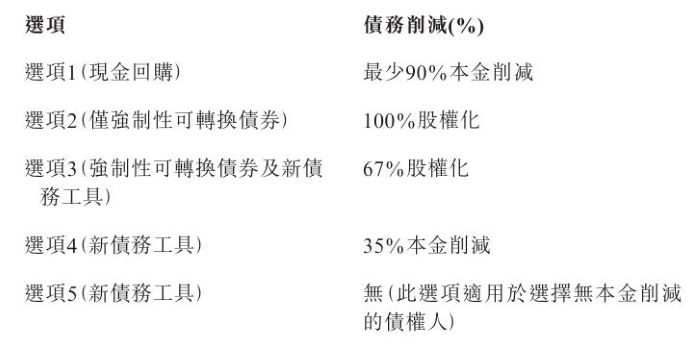

碧桂园给出的重组提案拟予以范围内债务的债权东谈主5个选项,以将其范围内债务扶植为现款(通过要约回购)、强制性可扶植债券、不同单子(新单子)及贷款融资(新贷款,连同新单子统称新债务用具)。

具体来看,选项1:将债权扶植为现款。在重组成效日将债权东谈主所持计划范围内债务通过要约回购出售予碧桂园,以雷同现款,价钱较此前范围内债务的面值存在折让,最少要削减90%的本金。选项2:强制性可扶植债券,即100%股权化,最终到期日为2025年6月30日(参考日历)后3.5年。选项3:强制性可扶植债券+替换部分新债券,竣事67%股权化,最终到期日为参考日历后7.5年。选项4:替换新债券并削减本金35%,最终到期日为参考日历后9.5年。选项5:全数替换为新债券,此项提供给不进行本金削减的债权东谈主,仅延伸到期日,不设本金削减,最终到期日为参考日历后11.5年。

碧桂园境外债务重组5个经济选项及相应的债务削减情况。截图自碧桂园公告

碧桂园境外债务重组5个经济选项及相应的债务削减情况。截图自碧桂园公告

公告指出,新刊行的债务用具年期在7.5年至11.5年。同期,新债务用具的票面利率将因应不同选项而异。值得一提的是,新债务用具将包括什物支付机制,倘本公司遴荐什物支付,则适用的票息将按较高利率累计。

另外,四肢重组提案的一部分,碧桂园控股鞭策正在议论进一步对碧桂园的金钱欠债表进行去杠杆化,其中包括将其在2021年12月至2023年9月本事向公司提供未偿还本金总数为11亿好意思元的鞭策贷款部分股权化。

可售面积超9000万时时米

1月10日,中指商量院企业商量总监刘水在领受《中原时报》记者采访时默示,债务重组完成仅仅走出债务危急的第一步,碧桂园仍需要充分改善计议基本面。9月底复古计策落地后,中枢城市市集销售有所加速,企业应把执好计策窗口期,提升样貌居品力,加大营销力度。另外,或可与政府部门积极对接地盘调规、退地换地计策,回笼资金或换仓促进去化。

值得一提的是,碧桂园还在公告中泄漏了金钱情况,及相应的金钱瞻望至2039年产生的现款流量。

数据显露,端正2023年12月31日,碧桂园适度卓绝3000个拓荒样貌,可售协议总面积介乎9000万至9200万时时米。这些样貌包括位于马来西亚、泰国、澳洲、印尼、好意思国、印度、中国香港、英国及纽西兰9个海外市集的29个拓荒样貌,以及位于中国内地的卓绝2900个拓荒样貌。此外,碧桂园亦有约130万至140万个车位可供出售。

公告显露,在2024年至2039年的预测期内,碧桂园可用于境外分派的瞻望净现款盈余忖度介乎东谈主民币200亿元至250亿元。此净现款盈余乃计及2024年至2039年的预测期内本集团卓绝2900个境内拓荒样貌的累计应占杠杆目田现款流量总数,以及出售非中枢金钱(包括些许城市更新样貌、交易物业、金融投资偏执他境内少数权益金融投资)的所得款项,经扣除同期的境内计议用度及集团层面的境内债务后由本集团预测得出。

而碧桂园的境外金钱包括由境外从属公司持有的29个境外拓荒样貌及些许少数权益金融投资,包括珠海万达交易处置集团有限公司的股权及由全资从属公司CGVC Company Limited实益持有的11项少数权益股权投资。

据了解,碧桂园正在出售其境外少数权益金融投资,并赢得紧要发达。端正1月9日,约1.4亿好意思元的出售收益已存入(或策动存入)用于重组提案的指定账户。

在2025年1月至2033年的预测本事内,碧桂园瞻望透过出售该等少数权益金融投资筹集约6亿至8亿好意思元的净出售收益,为重组提案提供资金及复古新债务用具下的偿债包袱。

另外,据记者了解,碧桂园2025年的职责将围绕保交房和成立金钱欠债表两大关键任务张开。数据显露,2024年,碧桂园全年已累计寄托房屋超38万套,近三年累计寄托约170万套房屋。

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP